Alle Notierungen in USD

Silber schaffte am 3. April 2024 endlich einen wichtigen Ausbruch nach oben von der wichtigen 26-USD-Marke, die seit April 2022 mehrfach getestet, aber nie durchbrochen wurde.

In der vergangenen Woche legte das Metall um mehr als 7 % zu, da schwache US-Wirtschaftsdaten die Erwartungen an Zinssenkungen durch die US-Notenbank (Fed) verstärkten.

Die Märkte sehen nun eine 75 %ige Chance für eine Zinssenkung der Fed im September, wobei eine zweite Zinssenkung im Dezember ebenfalls eingepreist ist.

Dies unterstützt die Long-Positionen bei allen Edelmetallen.

Der Silberpreis wurde auch durch die Erwartung gestützt, dass China auf dem bevorstehenden dritten „Plenum“ in diesem Monat weitere Stimulierungsmaßnahmen vorstellen wird, da das Land versucht, in diesem Jahr ein Wachstum von 5 % zu erreichen.

Auch bei den Investitionen in die Solarenergie gibt es eine starke Dynamik, da der Einsatz dieses Metalls in der Produktion erfordert wird. Beispiel: Der Bau der weltgrößte Solarpark in Xinjiang, China.

Die technischen und fundamentalen Bedingungen unterstützen diese Rallye, und Trader sollten die Inflations- und Zinsdaten in den USA aufmerksam verfolgen, um die weitere Richtung zu bestimmen.

Bullische Faktoren

1) Die Nachfrage nach Silber aus dem Solarpanelsektor stützte den Markt weiterhin.

2) Die jüngsten Wirtschaftsdaten deuten auf einen schwächelnden US-Arbeitsmarkt hin, was die Federal Reserve zu weiteren Zinssenkungen veranlasst.

3) Trader gehen von einer Zinssenkung im September aus.

4) Die Terminkurve für Silber-Futures ist aufwärtsgerichtet und zeigt damit, dass der Markt in den nächsten Monaten steigende Kurse erwartet.

Bärische Faktoren

1) Die Inflation in den USA bleibt mit 3,3 % über dem 2%-Ziel der Fed, seit April 2021 gab es keine Zinssenkung.

2) Der Dollar hat eine umgekehrte Korrelation mit den meisten Metallen. Jeder Anstieg des Dollarwertes wird die Silbernachfrage senken.

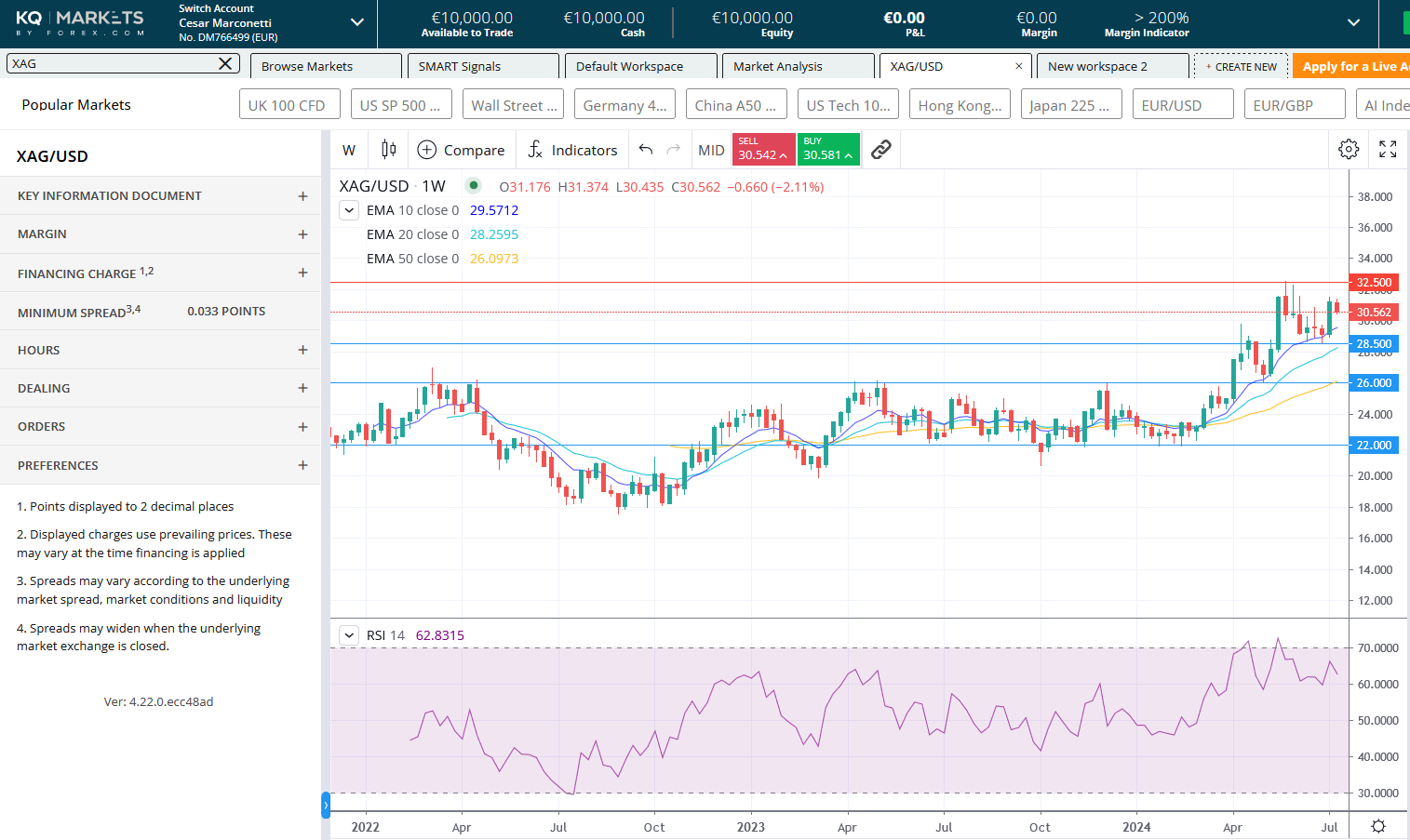

Wochenchart mit aktuellem Kurs von 30.5 USD

Silber befindet sich im Aufwärtstrend, kurzfristig in einem horizontalen Kanal eingeschlossen, mit der Unterseite bei 28,5 USD und der Oberseite bei 32,5 USD.

Die Kurse liegen deutlich über dem 10-er (29.57 USD), 20-er (28.25) und 50-er (26) EMA, was den Aufwärtstrend bestätigt. Sogar der 10-er EMA wird für Einstiegspunkte genutzt, was ein zinsbullisches Signal darstellt. Der 14 RSI auf Wochenbasis liegt bei 62,8 und ist gerade aus dem überverkauften Bereich über 70 zurückgekehrt. Wir könnten eine Phase der Konsolidierung im aktuellen Bereich haben.

Unterstützungsniveaus

Widerstandsniveaus

Entwicklungen in der Vergangenheit sind kein Hinweis auf künftige Erträge. Der Wert einer Investition in ein Finanzinstrument kann sowohl fallen als auch steigen. Investoren erlangen möglicherweise nicht ihren ursprünglich investierten Betrag zurück. Die in diesem Dokument wiedergegebenen Informationen wurden von KQ Markets Europe sorgfältig zusammengestellt und basieren zum Teil auf allgemein zugänglichen Quellen und Daten Dritter. KQ Markets Europe übernimmt keinerlei Gewähr für die Richtigkeit und Vollständigkeit der Informationen. Die Informationen stellen keine Anlageberatung, keine Anlageempfehlung und keine Aufforderung zum Erwerb oder zur Äußerung von Finanzinstrumenten dar. Durch das Bereitstellen dieser Informationen wird der Empfänger weder zum Kunden der KQ Markets Europe, noch entstehen der KQ Markets Europe dadurch irgendwelche Verpflichtungen und Verantwortlichkeiten dem Empfänger gegenüber, insbesondere kommt kein Auskunftsvertrag zwischen der KQ Markets Europe und dem Empfänger dieser Informationen zustande.