Chartanalyse: Gold-CFD

Alle Notierungen in USD

Vor einem Jahr begann diese historische Hausse bei Gold (1. Oktober 2023), und der Markt scheint weiter an Dynamik zu gewinnen.

Es kommt nicht häufig vor, dass bei Gold die meisten bullischen Faktoren gleichzeitig vorhanden sind, wie jetzt.

Aktuell besteht das Risiko eines totalen Krieges im Nahen Osten. Auch die derzeitige russische Invasion in der Ukraine könnte auf Europa übergreifen und die Spannungen zwischen China und Taiwan nehmen weiter zu.

Die US-Zinssätze wurden gesenkt und die FED wird die Zinssätze wahrscheinlich weiter senken, bis sie eine neutrale Haltung erreicht haben, die weder das Wachstum hemmt noch die Inflation erhöht.

An den Anleihemärkten liegt die zweijährige US-Note lediglich bei 3,633 %, während die Rendite der 10-jährigen Note bei 3,737 % notiert.

Der Einmarsch Russlands in die Ukraine im Jahr 2022 löste Sanktionen der USA und ihrer Verbündeten aus, was zu einer Welle von Goldvorräten der Zentralbanken führte, die als geopolitische Absicherung dienten, um die Reserven vom Dollar weg zu diversifizieren.

Die von den Zentralbanken gekaufte Goldmenge hat sich zwischen dem ersten und dritten Quartal 2022 mehr als verfünffacht und ist seitdem im Vergleich zum vorangegangenen Jahrzehnt erhöht, wobei China eine herausragende Rolle spielt.

Long-Trader sind sowohl technisch als auch fundamental im Vorteil, aber es bestehen weiterhin Risiken, wenn einige der oben genannten Bedingungen nicht anhalten.

Bullische Faktoren

- Optimale makroökonomische Rahmenbedingungen für Gold: Niedrigere Zinssätze, geringere Inflation in den Industrieländern.

- Größte geopolitische Risiken seit Jahrzehnten: Naher Osten, Ferner Osten und Russlands Krieg in der Ukraine.

- Zentralbanken und chinesische Investoren (die unter dem Druck der Aktienmärkte und sinkender Immobilienpreise stehen) haben in den letzten 12 Monaten Gold gekauft.

- Rezessionsängste in den USA und Europa für 2025 zusammen mit einem schwächeren US-Dollar.

Bärische Faktoren

- Jede positive Überraschung bei den Inflationsindikatoren wird den Goldpreis nach unten treiben.

- Es gibt Hinweise darauf, dass die Dollarnachfrage in Zeiten der Panik steigt. Dies könnte Gold in einem solchen Szenario schaden.

Technische Analyse

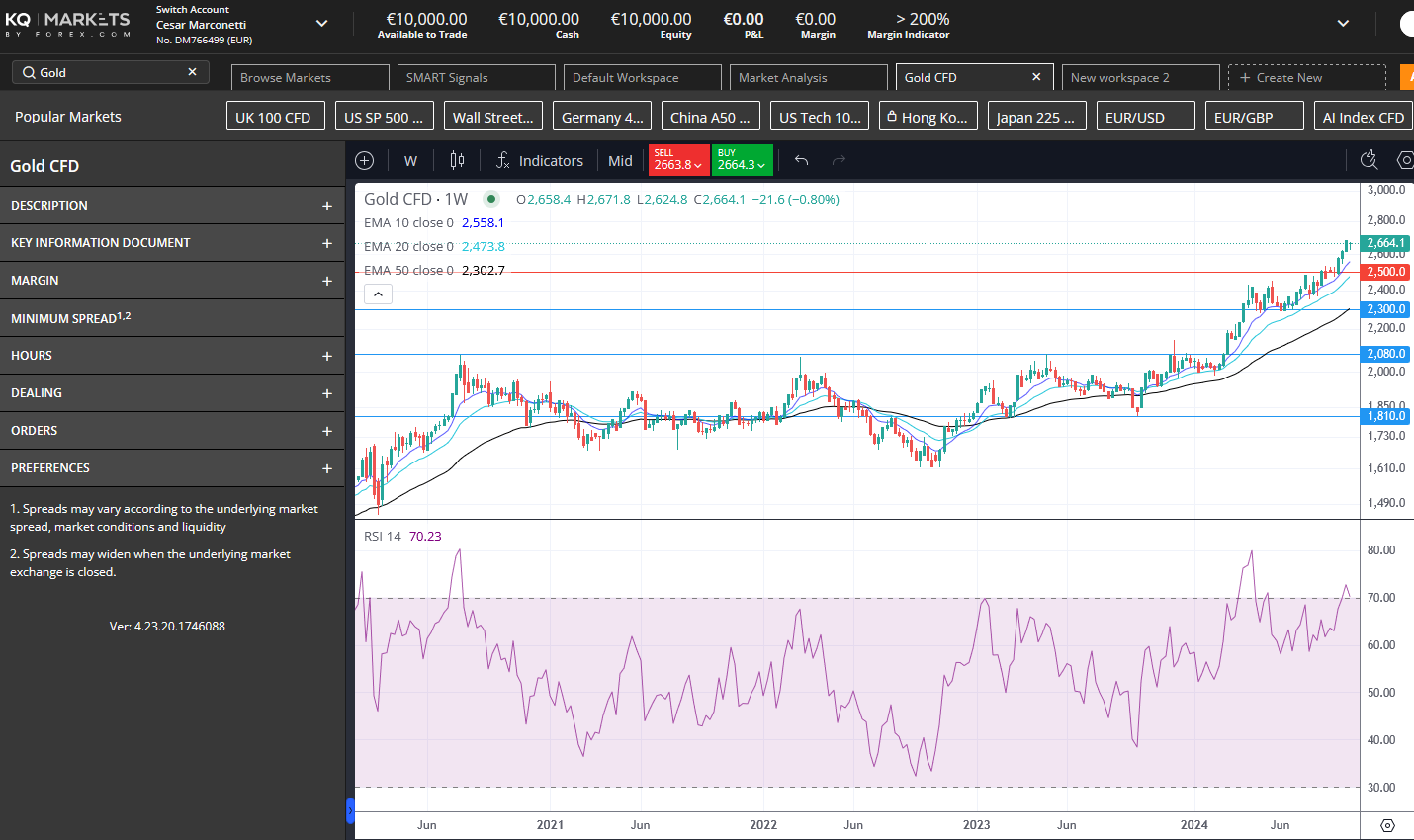

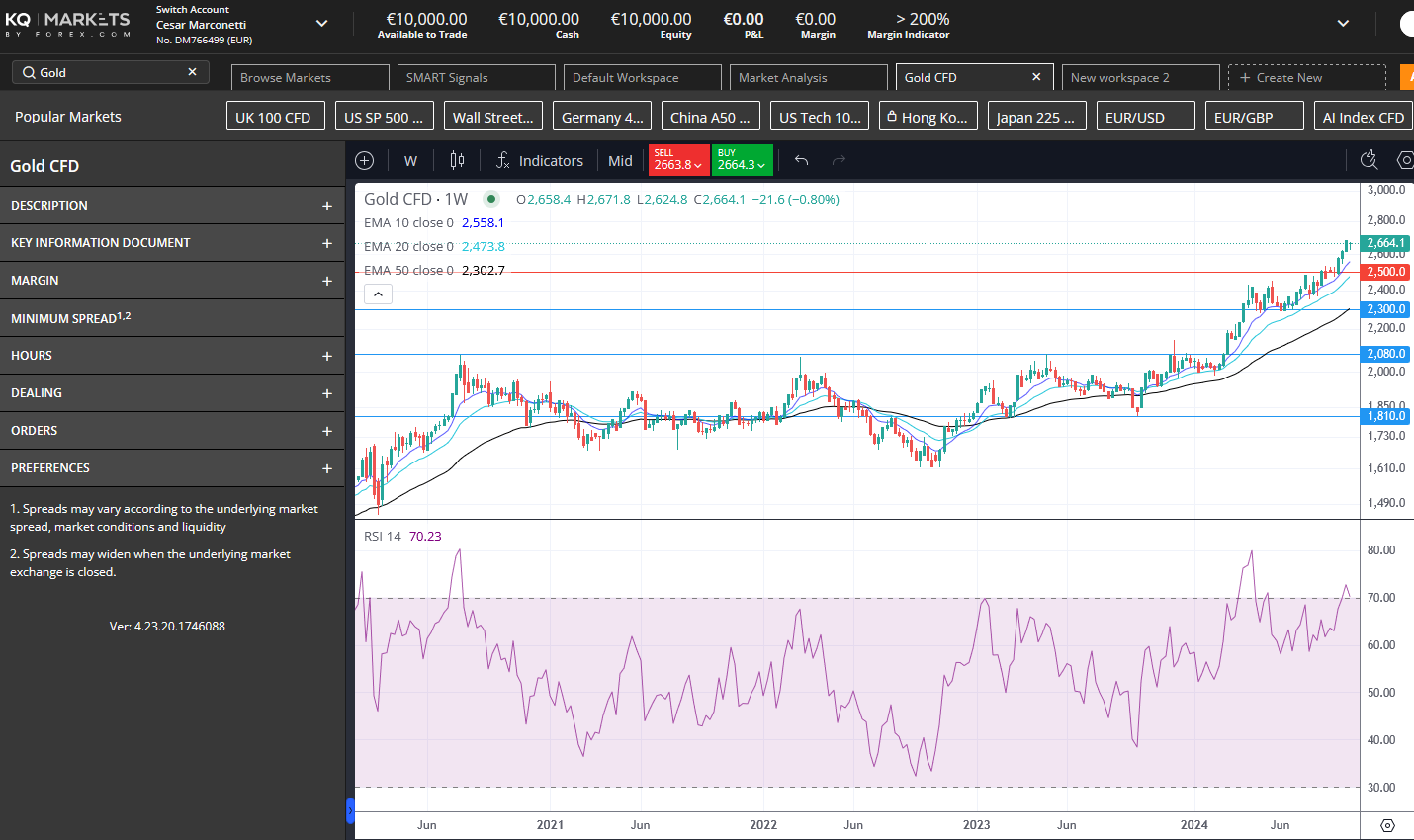

Wochenchart mit aktuellem Kurs von 2664.1 USD

Die Preise sind oberhalb der 10-er (2.558 USD) , 20-er (2473 USD) und 50-er (2302,7 USD) EMAs. Wir stellen fest, dass der 14 Wochen-RSI bei 70 im überkauften Bereich liegt und dass Werte auf diesem Niveau in der Vergangenheit zu „Pullbacks“ geführt haben.

Unterstützungsniveaus

- Die wichtigste dynamische Unterstützung ist der 10-er EMA, die Long-Trader konsequent nutzen, um Positionen zu eröffnen oder aufzustocken. Seit dem 1. Oktober 2023 wurde sie 22-mal getestet und ist nie mit einer vollen Kerze darunter gescheitert. Jede Kerze, die mehr als eine Woche lang unter dieses Niveau fällt, signalisiert ein Ende des Trends und löst einen Stop-Loss aus.

- Die zweite dynamische Unterstützung ist der 20er EMA (2473 USD). Aber wird nicht sehr häufig besucht. Es wird besser sein, die feste 2500 USD-Unterstützung (rot markiert) zu nutzen, die den vorherigen Widerstand darstellte.

- Ein Unterschreiten von 2500 USD wird die Volatilität nur erhöhen und sendet damit ein sehr bärisches Signal an den Markt. Diese Situation würde nur für Short-Trader von Vorteil sein.

Widerstandsniveaus

- Da wir Rekordhochs erreichen, gibt es keine Ebenen für Widerstände. Die letzte Woche hatte 2685 USD als Top, und ein Durchbruch nach oben wird nur den aktuellen Aufwärtstrend verstärken. Aufgrund des schnellen Anstiegs und des hohen RSI-Niveaus sollten vorsichtige Long-Trader einen Trailing-Stop nutzen, da der Markt jederzeit umschlagen kann.

Entwicklungen in der Vergangenheit sind kein Hinweis auf künftige Erträge. Der Wert einer Investition in ein Finanzinstrument kann sowohl fallen als auch steigen. Investoren erlangen möglicherweise nicht ihren ursprünglich investierten Betrag zurück. Die in diesem Dokument wiedergegebenen Informationen wurden von KQ Markets Europe sorgfältig zusammengestellt und basieren zum Teil auf allgemein zugänglichen Quellen und Daten Dritter. KQ Markets Europe übernimmt keinerlei Gewähr für die Richtigkeit und Vollständigkeit der Informationen. Die Informationen stellen keine Anlageberatung, keine Anlageempfehlung und keine Aufforderung zum Erwerb oder zur Äußerung von Finanzinstrumenten dar. Durch das Bereitstellen dieser Informationen wird der Empfänger weder zum Kunden der KQ Markets Europe, noch entstehen der KQ Markets Europe dadurch irgendwelche Verpflichtungen und Verantwortlichkeiten dem Empfänger gegenüber, insbesondere kommt kein Auskunftsvertrag zwischen der KQ Markets Europe und dem Empfänger dieser Informationen zustande.